重庆专业交通事故人身损害赔偿律师

重庆专业交通事故人身损害赔偿律师

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

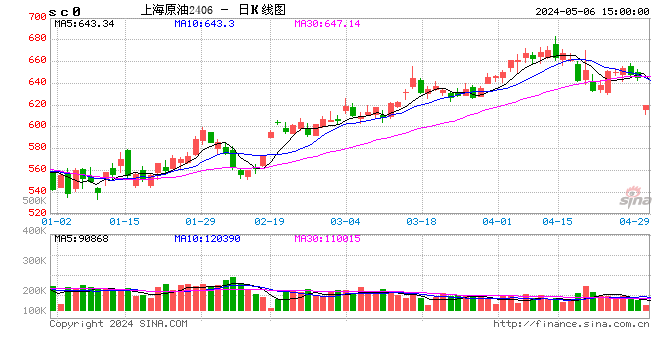

原油:对于需求前景的担忧占主导因素,但供需尚未显著恶化

1、宏观和地缘方面:美联储7月会议记录显示,美国通胀已从高位回落,劳动力市场也在降温,美国劳工部周四公布的数据显示,上周初请失业金人数有所上升,费城联储主席哈克、波士顿联储主席柯林斯等多位美联储官员均对美联储9月开始降息表示支持。地缘方面,加沙停火协议谈判悬而未决,但整体未对油价起到明显支撑。当地时间21日,据以色列媒体报道,消息人士称,由于美方提案内容与以色列提案内容仍相去甚远,目前加沙地带停火谈判已陷入僵局。

2、供应方面:OPEC周四表示,已收到伊拉克和哈萨克斯坦的最新产量补偿计划,称他们的目标是在2025年9月前弥补今年前7个月的超产数量。此前,利比亚国家石油公司于8月7日宣布Sharara油田遭遇不可抗力,影响约27万桶/日的石油产量和出口,据报道目前Sharara油田的原油产量已经增加约8.5万桶/日。委内瑞拉石油部长最近宣布,奥里诺科油带内的Chaima、L-20-1和Paramaconi油井已经修复成功,包括制裁和破坏稳定行动在内的外部压力没有阻碍委内瑞拉石油行业复苏。今年6月,委内瑞拉石油部长宣布委内瑞拉原油产量即将达到100万桶/日,目前官方公布的产量已超过95万桶/日。

3、需求和库存方面:从国内需求来看,表现依然疲软,不过地炼开工率和加工量有小幅回升的迹象,港口库存下降速度放缓,支撑地炼原料到港量也出现回暖迹象。此外,近期公开消息显示裕龙岛炼化一体化项目年内投产可期,据隆众资讯从市场了解,8月以来裕龙石化采购原油节奏较前期加快,对于“金九银十”的原油加工需求或也有一定提振,相关投产消息仍以官方为准。EIA库存方面显示美国原油和成品油库存继续去库。本周EIA美国商业原油库存继续超预期下降,商业原油库存在过去的七周有六周减少,包括汽油和精炼油在内的成品油也继续去库。

4、策略观点:近期海外宏观方面的衰退担忧有所减弱,且地缘局势方面悬而未决,但是内外盘油价走势依然疲软,主要还是出于对未来需求前景的担忧。EIA最新月报预计8、9和10月的供需缺口分别为-77、-140和48万桶/日;预计今年三季度和四季度的供需缺口分别为-88和-66万桶/日;明年一季度和二季度的供需缺口分别为-104和-5万桶/日。另外资金方面,上周WTI基金持有的净多头增加4.1%。从国外需求来看,虽然美国原油和成品油仍在去库过程之中,但是需求旺季逐步接近尾声,预计未来向上驱动有限。不过在当前现货市场供需未出现显著恶化的背景之下,我们认为油价大幅向下空间较为有限。

燃料油:随着夏季发电高峰结束,高硫燃料油需求或显著走弱

1、供应方面:截至8月22日当周,新加坡燃料油库存录得1923.2万桶,环比前一周增加108.9万桶(6%);富查伊拉燃料油库存录得780.2万桶,环比前一周减少70.8万桶(8.32%)。国家统计局数据显示,2024年7月中国燃料油产量为357.7万吨,环比下降1.02%,同比下降18.81%。

2、需求方面:7月阿联酋富查伊拉船用燃料销售回升至三个月高点。根据富査伊拉石油工业区数据显示,除润滑油外,富查伊拉加油港7月的燃料油总销量为62.1679万立方米(约61.6万吨)。在连续三个月下滑后,7月富查伊拉燃料油销量环比增长1.8%,但比去年同期下降了5.7%。

3、成本方面:本周EIA美国商业原油库存继续超预期下降,API库存小幅回升,包括汽油和精炼油在内的成品油也继续去库,炼厂开工率上行,美国原油产量重回1340万桶/日的高点。近期海外宏观方面的衰退担忧有所减弱,且地缘局势方面悬而未决,但是内外盘油价走势依然疲软,主要还是出于对未来需求前景的担忧。从国内需求来看,表现依然疲软,不过近期公开消息显示裕龙岛炼化一体化项目年内投产可期,据隆众资讯从市场了解,8月以来裕龙石化采购原油节奏较前期加快,对于“金九银十”的原油加工需求或也有一定提振,相关投产消息仍以官方为准。从国外需求来看,虽然美国原油和成品油仍在去库过程之中,但是需求旺季逐步接近尾声,预计未来向上驱动有限。不过在当前现货市场供需未出现显著恶化的背景之下,我们认为短期油价进一步大幅向下空间较为有限。

4、策略观点:本周,国际油价整体震荡下跌,新加坡燃料油价格也弱势下行。从基本面看,低硫燃料油市场结构持稳,而高硫燃料油市场边际走弱。低硫方面,由于套利货流入量增加缓解了现货供应紧张的局面,新加坡市场短期或面临供应压力。此外,由于高低硫价差扩大,预计未来船用高硫燃料油的市场份额比例会继续增加。高硫方面,非制裁油供应紧张以及高硫船加油需求走强继续支撑高硫燃料油市场,但8月以来高硫炼油利润下降了52%,预计随着夏季发电高峰结束,高硫燃料油需求或显著走弱。预计短期在当前油价波动较大背景之下,FU和LU绝对价格或跟随油价波动,高低硫价差(LU-FU)有一定上行驱动。

沥青:9月地炼排产环比上升,同比依然偏低

1、供应方面:9月地炼排产环比上升,同比依然偏低。根据隆众对96家企业跟踪,2024年9月国内沥青地炼排产量为127.6万吨,环比增加15.9万吨,增幅14.23%,同比下降70.3万吨,降幅35.5%;截至8月19日,1-8月沥青累计产量为1780.83万吨,同比减少391.31万吨,降幅18%。百川盈孚统计,本周国内沥青厂装置总开工率为25.99%,环比下降1.49%。

2、需求方面:随着刚需释放,社会库存逐渐被消耗。百川盈孚对国内24家主要沥青厂统计,本周国内炼厂沥青总库存水平为45.53%,环比下降0.74%;本周社会库存率为36.23%,环比下降0.78%。预计“金九银十”库存有望继续去化。隆众资讯统计,国内沥青54家企业厂家样本出货量共35万吨,环比减少5%;国内改性沥青69家样本企业改性沥青产能利用率为14.4%,环比增加1.1%。

3、成本方面:本周EIA美国商业原油库存继续超预期下降,API库存小幅回升,包括汽油和精炼油在内的成品油也继续去库,炼厂开工率上行,美国原油产量重回1340万桶/日的高点。近期海外宏观方面的衰退担忧有所减弱,且地缘局势方面悬而未决,但是内外盘油价走势依然疲软,主要还是出于对未来需求前景的担忧。从国内需求来看,表现依然疲软,不过近期公开消息显示裕龙岛炼化一体化项目年内投产可期,据隆众资讯从市场了解,8月以来裕龙石化采购原油节奏较前期加快,对于“金九银十”的原油加工需求或也有一定提振,相关投产消息仍以官方为准。从国外需求来看,虽然美国原油和成品油仍在去库过程之中,但是需求旺季逐步接近尾声,预计未来向上驱动有限。不过在当前现货市场供需未出现显著恶化的背景之下,我们认为油价大幅向下空间较为有限。

4、策略观点:目前从需求来看,未来仍有继续回暖的预期,部分道路项目施工有所增加,同时降雨的逐渐减少对于刚需也有一定的支撑,预计库存也将持续去化;但是从供应来看,9月地炼的排产出现了比较明显的环比增加,尽管同比偏低,还是需要注意供应端的压力。此外,从仓单来看,本周沥青厂库仓单出现12万吨的注册,或对近月合约造成比较大的压力,因此可以关注月差走弱的机会。

橡胶:以旧换新再度发力,橡胶供紧需稳

1、供给端,ANRPC对于2024年全球橡胶产量预测增速再次下滑,整体消费量的预测也下滑近1个百分点。全球主产国各国产量供应预计较2023年出现下滑。2024年7月中国天然橡胶进口量48.41万吨,环比增加39.93%,1-7月份累计进口295.56万吨,累计同比减少21.82%。2024年全球天然橡胶产量料增0.4%(前值预测1.1%),消费量增2.3%(前值预测3.1%)。

2、需求端,国内汽车以旧换新发力再度增强,下游半钢高开工下库存出现去库。8月16日,商务部等7部门16日印发《关于进一步做好汽车以旧换新有关工作的通知》,提高汽车报废更新补贴标准,为汽车消费市场注入一股新的暖流。需求表现平稳。本周国内轮胎企业半钢胎开工负荷为78.66%,较上周持稳,较去年同期走高6.10个百分点。本周山东轮胎企业全钢胎开工负荷为58.29%,较上周走高2.64个百分点,较去年同期走低5.83个百分点。

进出口:7月份,我国橡胶轮胎出口83万吨,同比(下同)增长2.5%;较6月份减少5万吨;出口金额约145.57亿元,增长0.5%。1~7月,我国橡胶轮胎累计出口534万吨,增长4.9%;出口金额约为941.41亿元,增长5.5%。

3、库存:橡胶整体库存变动幅度不大,处在历年偏低位水平。截至8月16日当周,天然橡胶青岛地区合计库存34.45万吨,较上期增加了0.13万吨。截止08-23,天胶仓单23.114万吨,周环比下降900吨。交易所总库存25.4008万吨,周环比增加1388吨。截止08-23,20号胶仓单13.9002万吨,周环比下降706吨。交易所总库存15.3114万吨,周环比下降3429吨。截至2024年8月18日,中国天然橡胶社会库存121.7万吨,较上期增加0.4万吨,增幅0.34%。中国深色胶社会总库存为72.6万吨,较上期增加0.4%。中国浅色胶社会总库存为49.2万吨,较上期增加0.26%。截止2024年8月21日,中国高顺顺丁橡胶样本企业库存量:2.49万吨,较上期-0.05万吨,环比-1.93%。

4、整体来看,周内橡胶价格走势延续强势,RU和NR周涨幅在2%附近,国外产区原料价格上涨,现货整体供应偏紧,浓乳和烟片国际采买需求好,补库需求支撑价格走强。下游需求稳定,轮胎出口累计同比增长,外盘新胶走势坚挺,胶价下方存在支撑,利空因素未现,关注消息面收储的影响。

聚酯:聚酯原料不改高开工,需求支撑力度不足

1、本周PX价格在跌破近两年低位后震荡运行,本周五绝对价格环比下跌3%至929美元/吨CFR。本周PTA价格震荡走低,现货周均价在5347元/吨,环比下跌3.5%。本周乙二醇价格重心小幅上行,基差同步走强。本周期间MEG内盘现货偏高成交4675元/吨(8.22),偏低成交4562元/吨(8.19)。

2、供给端,聚酯各原料开工仍维持高位水平。截至8月23日,中国PX开工负荷为86.2%,较上期减少0.2%。亚洲PX开工负荷为77.7%,较上减少1.4%。截至8月23日,PTA开工负荷为82.6%,周环比持平。截至8月22日,中国大陆地区乙二醇整体开工负荷在67.52%(环比上期上升0.4%),其中草酸催化加氢法(合成气)制乙二醇开工负荷在66.21%(环比上期上升2.06%)。

3、需求端,聚酯负荷变动幅度不大,终端织造与印染开工出现转好迹象。截至周五,聚酯负荷提升至86.7%。2024年7月全国社会消费品零售总额37757.4亿元,同比增长2.7%,环比下降7.3%。2024年7月全国限上单位服装鞋帽、针、纺织品类商品零售类值935.7亿元,同比下降5.2%,环比下降24.3%。2024年7月全国限上单位服装类商品零售类值660.1亿元,同比下降5.6%,环比下降24.4%。

4、进出口:2024年7月中国PX进口63.23万吨,较上月增加6.31万吨,涨幅11.09%。2024年1-7月累计进口量为502.80万吨,较去年同期减减少36.28万吨,跌幅为6.73%。PTA出口量环比下跌,同比大增。其中印度增幅巨大,6月仅0.32万吨,7月则达到10.31万吨,由于印度国内主要PTA生产商停车检修,7月印度国内PTA供应保持紧张状态,对中国PTA进口量大增。2024年7月份,国内聚酯产品出口量在104.66万吨,同比增长19.75吨,环比减少6.73万吨。2024年1-7月聚酯产品累计出口量在718.5万吨,同比增长80.12万吨,增幅12.6%。

5、整体来看,成本原油价格延续回落,PX和TA整体开工维持高位,后续恒力石化8-9月份将对两套产能共计470万吨的装置进行例行检修,此外仪征化纤两套装置8月份也有计划检修,总的产能100万吨左右,PTA自身累库,现货相对充裕,后续关注PTA加工费压缩下装置检修公布情况。下游聚酯负荷开工变动幅度不大,产业链下游至终端库存水平偏高,终端织造及印染开工有所起色,织造订单缓慢抬升,但价格低位下出货量相对有限。成本端原油价格压制,下游需求动力未传导至聚酯端,聚酯原料价格延续偏弱震荡,关注成本端原油价格波动以及装置秋检计划的公布。

纯碱:市场不具备反转驱动,关注情绪与基本面能否共振

本周纯碱期货价格波动幅度加大,前半周连续反弹,周四、周五再次大幅回落,回吐此前涨幅。截至8月23日纯碱期货主力01合约收盘价1546元/吨,周度跌幅3.56%。现货市场依旧偏弱,本周沙河地区重碱送到价格降至1750元/吨,较上周回落50元/吨;贸易商主流地区重碱送到报价在1550~1650元/吨区间。

近期行业存在企业检修,行业生产水平阶段性低位波动。数据显示,本周纯碱行业开工率82.67%,较上周提升1.06个百分点;本周纯碱产量68.92万吨,周环比小幅提升1.3%。纯碱产量也已连续两周位于70万吨以下波动,但从边际变化来看供应端波动幅度整体有限,且近期市场交易逻辑并不在于供应下降。

纯碱需求依旧偏弱。近期下游光伏玻璃、浮法玻璃产线冷修节奏放缓,重碱刚需下降速度减缓。但受制于市场情绪偏弱,下游行业以刚需、随用随采策略为主。本周纯碱表观消费量61.48万吨,环比上周下降9.04%,且当前绝对水平与产量相比偏低7.44万吨,纯碱产量、消费量差值仍过剩。

纯碱产业链仍在持续累库,本周企业和社会环节库存继续双双提升。隆众数据显示,本周纯碱企业库存122.27万吨,周环比提升3.4%;本周社会环节库存提升2.34万吨左右,纯碱中上游货源压力仍在持续增加。

从基本面角度来看,供应阶段性低位波动、纯碱刚需下降节奏放缓,主力合约基差修复等都给前半周盘面的反弹提供契机,但纯碱市场驱动整体依旧非常有限。期货市场情绪回暖后没有带动纯碱现货成交好转,情绪和基本面短期难以共振。另外,下游玻璃对纯碱的负反馈也在持续,纯碱期价本周虽然出现反弹但不具备趋势性反转动能。预计下周纯碱期货价格仍以宽幅波动为主,宏观情绪变化加快对纯碱期价存在联动效应,关注国内商品市场整体走向及纯碱基本面能否与盘面形成共振。

聚烯烃:需求缓慢恢复,等待市场预期的转变

1、供应:PE方面周内多套装置重启,虽然茂名石化和燕山石化停车,但都为临时检修,影响较小,供应依旧上升,产量环比增加2.6%,后续恢复装置依旧多于检修,供应依旧有增加预期。PP方面,价格连续下跌之后炼厂有一定的挺价意愿,每周都有临时检修,因此产量整体呈现小幅下降的态势,预计后续这种状况将持续一段时间,供应在复产和临时检修并存的情况下,小幅变动。

2、需求:PE方面虽然目前下游工厂开工率提升缓慢,无超预期利好提振,补库力度偏弱,但是随着下游制品需求增加,开工将稳步回升,企业存在适时逢低补库预期。PP方面虽然整体小幅回升,但塑编和BOPP的开工均较上周没有增长,下游需求表现疲软,市场整体交易氛围略显冷清,贸易商报盘维持下滑,后续预计需求偏弱的情况仍将持续一段时间。

3、库存:PE方面供强需弱格局下,炼厂和社会库存均有增加,短期来看需求开启较慢,持续采购力度有限,又因为上游计划开车装置较多,供应有增加预期,所以生产企业库存预计维持上涨趋势。PP方面周内下游采购积极性不高,虽然产量小幅下降,但炼厂依旧累库,预计在需求弱势的情况下,库存增加的压力仍然较高。

4、原料:布伦特原油现货价格环比上升6.13%至83.31美元/桶,石脑油价格环比上升2.52%至680.13元/吨,乙烷价格环比上升5.20%至3255.00元/吨,动力煤价格环比下降0.39%至846.67元/吨,甲醇价格环比下降1.64%至2432.33元/吨。

5、总结:需求仍在缓慢恢复阶段,基本面有累库压力,近期市场预期较为悲观,在没有看到基本面有好转迹象之前,期货上行压力较大,但需求接近底部的情况之下,大幅下跌的可能不大,因此仍然维持震荡偏弱的判断。

PVC:国内需求未见起色,但出口窗口打开

1、供应:聚氯乙烯企业开工率环比上升2.70%至76.77%,其中电石法开工率环比上升1.27%至74.90%,乙烯法开工率环比上升6.69%至82.14%;装置检修损失量环比下降7.75%至13.49万吨;总产量环比上升2.71%至44.60万吨,其中电石法产量环比上升1.27%至32.23万吨,乙烯法产量环比上升6.69%至12.37万吨。

2、需求:下游企业开工率环比下降2.78%至49.04%,其中管材开工率环比下降3.98%至45.31%,型材开工率环比下降5.36%至41.47%;产销率环比上升13.82%至134.59%。

3、库存:总库存环比下降0.88%至87.95万吨,企业库存环比上升2.63%至32.65万吨,社会库存环比下降-2.85%至55.30万吨。

4、原料:动力煤价格环比下降0.59%至840.00元/吨,电石价格环比下降6.34%至2365.00元/吨,石脑油价格环比下降2.34%至7876.20元/吨,甲醇价格环比上升1.15%至2453.60元/吨。

5、总结:供应端,随着价格的下移,近期市场成交放缓,上游有一定的稳价意愿,可能会临时检修以及降负来缓解累库压力,但是从调查复产计划来看,增加量还是较为明显,因此预计产量将有所回升但幅度有限;需求端,从水泥发运率和螺纹钢表观需求的数据来看,房地产施工可能会出现回升,这样会拉动PVC下游管材和型材的需求,但从管材和型材开工率来看,目前还未出现明显支撑;库存方面短期供应恢复可能相对提前与需求的恢复,同时贸易商也进入去库阶段,炼厂库存压力会有所增加,总库存可能会有小幅反弹。综合来看,周末印度公布BIS认证延期至年底,出口市场窗口打开,后续可能会成为交易的关注点,虽然国内需求未见明显起色,但阶段性利好仍可能对盘面造成影响,因此维持PVC震荡寻底的判断。

甲醇:需求逐步恢复,市场预期偏强

1、供应:周内国内装置临时停车,产量兑现小幅下降的预期,而进口方面,外轮抵港量仍然较为充足,华东地区到港量大幅增加了11余万吨。下周国内临时停车的影响消除,同时又有部分装置计划重启,产量将有所增加,进口方面短期到港量仍较为充足,预计整体供应增加。

2、需求:周内西北地区有MTO装置外采甲醇,增加了部分市场需求,传统需求仍未见明显好转,后续来看,诚志MTO装置复产预计临近,同时西北地区有外采计划,随着旺季即将到来,传统下游开工也有回升的预期。

3、库存:本周国内样本生产企业库存小幅去库,近期市场多低位僵持运行,下游需求持续偏弱,而生产企业积极出货,企业库存压力不大,港口方面,近期外轮抵港量较为充足,港口库存持续累库运行为主。

4、总结:供应将维持相对稳定,短期来看库存的压力仍然偏高,但需求逐步恢复,市场又有旺季预期的支撑,预计甲醇震荡偏强。

尿素:基本面支撑或转弱,外围因素影响加大

本周尿素期货价格宽幅波动,主力合约围绕1890元/吨中轴上下波动。截至8月23日收盘,主力01合约报1870元/吨,周度跌幅1.32%。现货市场前半周偏弱、后半周反弹,截至8月23日山东地区市场价格2060元/吨,较上周五持平;河南地区市场价格2050元/吨,较上周五下跌50元/吨。

近期尿素装置检修和复产同步推进,尿素生产水平波动幅度依旧有限。隆众数据显示,本周尿素行业开工率76.95%,较上周小幅回落0.18个百分点。尿素日产水平小幅提升,但增幅相对缓慢。8月23日尿素日产量17.11万吨,较上周五的16.95万吨提升0.94%。本周陕西地区存在新投产能,且随着检修企业不断复产,市场对后期供应提升仍存较强预期。

需求端本周跟进较为明显。一方面,下游复合肥行业处于秋季肥生产期,行业生产水平持续提升,本周复合肥开工率43.08%,周环比提升2.6个百分点。另一方面,前半周国内部分地区尿素价格最低跌至1900元/吨,中下游逢低补库带动成交明显走高,提振尿素市场采购及囤货需求。需要注意的是,尿素刚需因复合肥行业成品库存高企,原料采购的资金及库容都相对受限;补库需求则因中下游对高价仍有抵触,高成交持续程度有待进一步验证。除此之外,贸易商环节囤货后期仍会流入市场从而形成冲击。综上,尿素后市需求预期仍需持谨慎态度。

受前半周需求及成交偏弱影响,本周尿素企业库存继续累积。隆众数据显示,本周尿素企业库存55.05万吨,较上周提升25.91%。港口库存波动幅度不大,本周较上周仅增加0.2万吨。有消息称本次印标将有货源从中国港口发出,但据传多数为伊朗转港货源,并非国内尿素货源出口。因此,无论是港口库存变化幅度,还是新一轮印标中国参与程度都较低,对国内供需影响暂时不大。

整体来看,本周尿素市场前低后高,走势分化,情绪受到商品市场整体波动影响较大。尿素基本面支撑因素来自于日产水平提升缓慢、现货成交维持高位。后期尿素供应存在提升预期、需求追高力度不足,基本面支撑存在转弱可能,期价也难以呈现趋势性上涨行情。相较于期货市场其他关联度较高的工业品,尿素期价走势表现相对坚挺,预计下周尿素盘面仍以宽幅波动为主。关注尿素供应水平变化、市场成交情况,另需关注宏观及商品市场情绪对尿素期价的影响。

玻璃:短期反弹空间受限,中期关注多方因素变化

本周玻璃期货价格底部宽幅波动,趋势上仍显偏弱。截至周五主力01合约收盘价1251元/吨,跌幅2.87%。现货市场持续下跌,周内国内浮法玻璃市场均价已向下跌破1400元/吨。截至8月23日国内玻璃均价1383元/吨,较上周五下跌37元/吨。

基本面来看,当前玻璃供需矛盾依旧未有明显缓解,玻璃供应水平还在小幅提升。隆众数据显示,本周玻璃行业开工率小幅下降0.57个百分点至81.59%,但由于本周存在复产线产出成品情况,玻璃实际在产产能小幅提升。截至8月22日玻璃在产日熔量16.86万吨,较上周五提升0.3%。幅度虽不大但玻璃供应边际下降速度有所放缓。

目前牵制玻璃市场的核心因素仍在于需求偏弱,由此导致玻璃市场成交也长期偏弱。即使在前半周商品市场整体情绪明显好转的带动下玻璃期价小幅走强,但由于玻璃旺季迟迟未兑现,现货产销仍难以向上突破100%。由此导致玻璃库存持续累积、价格不断下行等一系列负反馈结果。隆众数据显示,本周玻璃企业库存6866.4万重箱,周环比提升1.83%。当前玻璃库存已达到近五年高点,即使后期旺季预期兑现,但高库存压力如何化解也是玻璃市场矛盾之一。

周五住建部表示要打好商品住房项目保交房攻坚战,锁定了按照合同约定应该在年底前交付的396万套住房。若此轮保交房全面落实,则中长期玻璃终端需求将仍有一定支撑,但需要后市验证。

整体来看,目前玻璃旺季成色尚未出现,基本面也未有明显驱动,短期玻璃市场未见向上反转的内在驱动,预计玻璃期货价格仍将维持底部偏弱震荡格局,走势或跟随宏观及商品市场情绪有所波动。中期角度来看,玻璃产线冷修或带动供应持续下降,且当前部分工艺成本支撑逐步体现,再加上市场对旺季仍有少许预期。倘若以上因素能够兑现,再叠加宏观、政策等外部提振,则玻璃有望走出底部。

新浪合作平台光大期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 重庆专业交通事故人身损害赔偿律师